Chống lạm phát bằng chính sách tỷ giá: Một công cụ mạnh cần được phát huy hiệu quả hơn

Lạm phát năm 2007 vượt mức hơn 12%/năm, chỉ số giá tiêu dùng chỉ trong 2 tháng đầu năm đã phi mã tới hơn 6% so với cuối năm ngoái. Kiểm soát lạm phát hiện nay là một trong những mục tiêu cấp bách hàng đầu của Chính phủ Việt Nam. Khống chế được lạm phát cao sẽ giúp ổn định Kinh tế - Xã hội và tạo nền tảng cho tăng trưởng bền vững. Tuy nhiên, Ngân hàng Nhà nước (NHNN) vẫn đang lúng túng đối phó và chưa tìm ra lời giải với bài toán lượng lớn vốn nước ngoài khi lạm phát leo thang trong chế độ tỷ giá neo. Thời gian vừa qua do sức ép của lạm phát NHNN tiến hành thắt chặt chính sách tiền tệ, các Ngân Hàng Thương Mại (NHTM) thiếu thanh khoản, nguy cơ khủng hoảng thanh khoản xảy ra, NHNN xoa dịu thị trường bằng cách bơm lại tiền vào nền kinh tế nhưng lạm phát lại bùng nổ cao hơn...

1. Neo tỷ giá cứng nhắc với USD dẫn đến cung tiền tăng mạnh

Kinh tế Việt Nam trẻ, được đánh giá có nhiều tiềm năng và triển vọng về cơ hội đầu tư do vậy sau khi gia nhập WTO, lượng vốn đầu tư nước ngoài vào Việt Nam tăng đột biến (chỉ tính riêng năm 2007 đã tới 20 tỉ USD). Về nguyên tắc khi luồng vốn nước ngoài đầu tư vào Việt Nam tăng, Việt Nam Đồng (VNĐ) sẽ lên giá để tạo ra điểm cân bằng. Tuy nhiên, với chiến lược phát triển dựa vào xuất khẩu, NHNN Việt Nam phát hành VNĐ mua lại lượng ngoại tệ này với mục đích kìm tỉ giá của VNĐ với đồng Đô la Mỹ (USD) thấp hơn điểm cân bằng nhằm nâng cao tính cạnh tranh của hàng xuất khẩu về giá cả. Giữ VNĐ yếu có thể coi là một hình thức trợ giá cho hàng xuất khẩu và phát huy ở trong những điều kiện kinh tế thế giới nhất định. Tuy nhiên, mặt trái thứ nhất của chính sách này là do phải tung VNĐ ra mua lại lượng ngoại tệ chảy vào, lượng cung tiền của Việt Nam từ năm 2005 đến nay tăng tổng cộng 135%. Đây là mức tăng rất lớn mặc dù NHNN đã có nỗ lực hút lại một phần cung tiền.

2. Neo tỷ giá với USD đang mất giá mạnh trên toàn cầu khiến chi phí cho sản xuất trong nước tăng

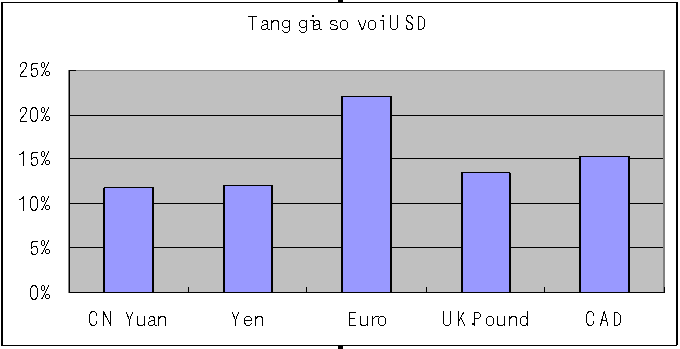

Cũng trong vài năm gần đây, do thâm hụt thương mại khổng lồ đồng USD của Mỹ đã mất giá so với những đồng ngoại tệ mạnh khác. Cộng thêm vào đó, cuộc khủng hoảng tín dụng nhà đất tại Mỹ vào cuối năm 2007 khiến nền kinh tế này bước vào giai đoạn suy thoái, đẩy đồng USD mất giá nhiều hơn nữa, giá xăng dầu tính theo đồng USD tăng mạnh. Hình 1 cho thấy chỉ tính từ năm 2006 đến nay đồng USD đã mất giá trung bình khoảng 15% so với các đồng ngoại tệ mạnh khác như Euro, Yên Nhật, Bảng Anh, và đồng Nhân dân tệ Trung Quốc.

Hình 1: Tăng giá của các ngoại tệ mạnh so với USD từ năm 2006. Nguồn: Datastream |

Tuy nhiên tỷ giá của VND trong thời gian này hầu như không biến đổi so với USD (tính đến cuối tháng 2/2008 chỉ tăng 0.24% so với 2006). Do đó qua việc neo tỉ giá, VNĐ cũng giảm trung bình 15% so với các ngoại tệ mạnh khác. Chính sách VNĐ yếu mặc dù có thể thúc đẩy xuất khẩu nhưng đồng thời lại góp phần “nhập khẩu lạm phát “vào Viet Nam. Lí do là sản xuất tại Việt Nam hiện nay phụ thuộc rất lớn vào các nguyên vật liệu nhập khẩu như xăng dầu, xi măng, sắt thép, máy móc…Sự mất giá của USD hay nói cách khác là sự tăng giá thành của các mặt hàng nhập khẩu thiết yếu cho sản xuất tính bằng VNĐ dưới chế độ tỷ giá neo là nguyên nhân chủ yếu dẫn đến chi phí sản xuất trong nước tăng, kéo theo giá cả hàng hóa tăng theo. Chi phí cho sản xuất tăng cao, lượng cung tiền lớn do vậy lạm phát phi mã là không tránh khỏi. Thời gian vừa qua báo chí hay đề cập đến việc nhập siêu hay thâm hụt cán cân thương mại danh nghĩa của Việt Nam, tác giả cho rằng việc VNĐ mất giá so với các ngoại tệ khác góp phần đáng kể vào việc tăng giá thành của hàng nhập khẩu, khiến cán cân thương mại bị thâm hụt lớn.

2. Tỷ giá và lạm phát ở các nước khu vực

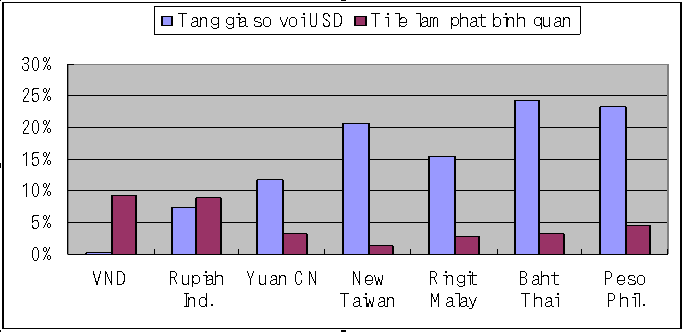

Để so sánh, chúng ta thử quan sát tỷ giá và mức lạm phát của những nước xung quanh khu vực có cơ cấu kinh tế gần giống Việt Nam, cùng chung chiến lược phát triển dựa vào xuất khẩu, và là những đối thủ cạnh tranh trong xuất khẩu với Việt Nam. Hình 2 cho thấy mặc dù là hai nước rất chú trọng xuất khẩu nhưng Thailand và Đài Loan đã phải “chịu hi sinh” để tỉ giá của đồng nội tệ tăng so với USD hơn 20% và duy trì được lạm phát trung bình ở mức 3% từ 2006 đến nay. Trong khi, Việt Nam và Indonesia gắng neo tỉ giá theo đồng USD và chấp nhận nhập khẩu lạm phát ở mức trung bình các quý 9%. Lạm phát tại Indonesia trong năm 2006 còn ở mức 16%/năm, cao hơn lạm phát hiện nay của Việt Nam và cũng đang có chiều hướng tăng lên. Lạm phát cao khiến lãi suất danh nghĩa buộc phải tăng cao hơn nữa để giữ lãi suất thực khỏi âm, đẩy kinh tế Việt Nam sâu hơn nữa vào vòng xoáy lãi suất, tỷ giá, và vốn nước ngoài.

Hình 2: Tỉ lệ lên giá của các đồng tiền trong khu vực và tỉ lệ lạm phát tính trung bình theo các quý từ đầu năm 2006. Nguồn: Bloomberg, Datastream, NHTƯ của các nước. |

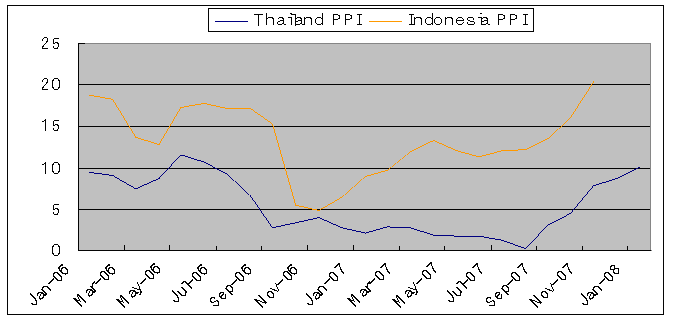

Không chỉ khác nhau về chỉ số giá tiêu dùng (CPI), chỉ số giá sản xuất (PPI) tại Thailand và Indonesia (tác giả không có số liệu về chỉ số này của Việt Nam) cũng cho thấy sự khác biệt. Hình 3 cho thấy chỉ số giá sản xuất của Indonesia luôn tăng cao hơn hẳn so với của Thailand. Tất nhiên, để nắm rõ chi tiết cần phải đi sâu phân tích cấu trúc vi mô từ bảng I/O nhưng Hình 3 phần nào phản ánh sự khác nhau về tăng giá của chi phí sản xuất tại 2 nước gần nhau về cơ cấu kinh tế nhưng có chính sách tỷ giá khác nhau.

Hình 3: chỉ số tăng giá sản xuất giữa Thailand và Indonesia. Nguồn: Datastream |

3. Tác động của việc linh hoạt tỷ giá để VNĐ lên giá

Trong bối cảnh nền kinh tế thế giới hiện nay tác giả kiến nghị Việt Nam nên mạnh dạn sử dụng chính sách tỉ giá linh hoạt. NHNN nên nới rộng biên độ dao động của VND, giảm việc phát hành VNĐ mua lại lượng ngoại tệ chảy vào Việt Nam, trong ngắn hạn để cơ chế thị trường tác động nhiều hơn nữa vào tỷ giá tức là cho phép VNĐ tăng giá hơn so với USD. Điều này sẽ đem lại những lợi ích sau:

1. Việc VNĐ tăng giá tương đối so với USD sẽ làm giảm giá nguyên vật liệu nhập khẩu như xăng dầu, giảm sức ép lên lạm phát từ những mặt hàng này.

2. VND tăng giá sẽ tăng cung hàng nội địa, góp phần giảm khan hiếm hàng hóa trong nước hiện nay. Khi lượng cung hàng tăng, lạm phát cũng sẽ giảm.

3. Để thị trường có tiếng nói quan trọng hơn nữa trong quyết định tỷ giá. Điều này sẽ góp phần cởi trói cho Chính sách tiền tệ trong nước, giúp NHNN thoát khỏi đối mặt với “Bộ ba bất khả thi” (1). Việc linh hoạt chính sách tỉ giá sẽ giúp NHNN hạn chế được lượng cung tiền vào thị trường vì không phải gắn chặt với nghĩa vụ mua lại nguồn vốn ngoại tệ, giúp kiềm chế lạm phát và có thể sử dụng tự do hơn chính sách tiền tệ khác như lãi suất và thị trường mở đối phó với những cú sốc nội địa như thiên tai, khủng hoảng thanh khoản…

4. VNĐ mạnh lên sẽ giúp giảm lãi suất của đồng nội tệ. NHNN sẽ tránh được việc phải can thiệp hành chính vào chính sách lãi suất tiền gửi của các NHTM.

5. VNĐ mạnh lên sẽ giúp duy trì và cải thiện giá trị đồng nội tệ, giảm thiểu hiện tượng Đô la hóa: Theo như số liệu của IMF năm 2001 thì chỉ số Đô la hóa tại Việt Nam đã ở mức cao (2) ngay cả khi chưa tính đến lượng ngoại tệ tiền mặt lưu hành trong dân chúng ngoài tầm kiểm soát của NHNN. Thời gian gần đây, VNĐ yếu tương đối, lạm phát tăng cao khiến lãi suất tiền gửi âm do vậy nhiều người dân sẽ tìm cách chuyển đổi tài sản của mình sang các ngoại tệ mạnh khác và vàng khiến chỉ số Đô la hóa tại Việt Nam đã và đang tăng. Lưu ý Đô la hóa ở đây nên được hiểu theo nghĩa rộng là sử dụng ngoại tệ mạnh thay thế như Yên Nhật, đồng Euro, và vàng…không nhất thiết phải là đồng USD.

6. Giúp chọn lọc vốn nước ngoài đầu tư vào Việt Nam: VNĐ lên giá sẽ có thể giảm lượng ngoại tệ chảy vào Việt Nam nhưng nó lại có tác dụng chọn lọc những nguồn đầu tư lâu dài thực sự có hiệu quả cao, hạn chế được những nguồn ngắn hạn mang tính đầu cơ rủi ro lớn. Tất nhiên về dài hạn, Việt Nam chỉ có thể thu hút vốn nước ngoài khi kinh tế vĩ mô ổn định mà điều kiện cần là lạm phát trong tầm kiểm soát.

Như vậy, linh hoạt tỷ giá để VNĐ tăng giải quyết cả 2 nguyên nhân gây lạm phát là chi phí sản xuất tăng và lượng cung tiền lớn đồng thời cũng có những tác dụng tích cực khác. Mặt trái của việc để VNĐ tăng giá theo lí thuyết là có thể ảnh hưởng đến xuất khẩu của Việt Nam. Tuy nhiên, từ Hình 1 chúng ta có thể thấy rằng tỷ giá tại những nước là đối thủ chính của Việt Nam trong xuất khẩu vào các thị trường Châu Mỹ, Châu Âu, và Nhật đều đã tăng mạnh. Do vậy nếu điều chỉnh VND tăng một trong một phạm vi hợp lí và khoa học thì ảnh hưởng tới xuất khẩu của Việt Nam là có hạn (3). Mặt khác, như đã phân tích ở trên vì phụ thuộc nhiều vào hàng nhập khẩu trong sản xuất, chi phí cho sản xuất của hàng Việt Nam có thể giảm khi VNĐ lên giá và hàng xuất khẩu vẫn giữ được tính cạnh tranh. Hơn nữa, theo thời gian các doanh nghiệp xuất khẩu Việt Nam cũng cần giảm lệ thuộc vào sự trợ giúp về chính sách tỉ giá trong việc cạnh tranh với thế giới bằng giá rẻ mà tập trung hơn nữa vào nâng cao chất lượng hàng hóa để có thể cạnh tranh về chất lượng hàng hóa.

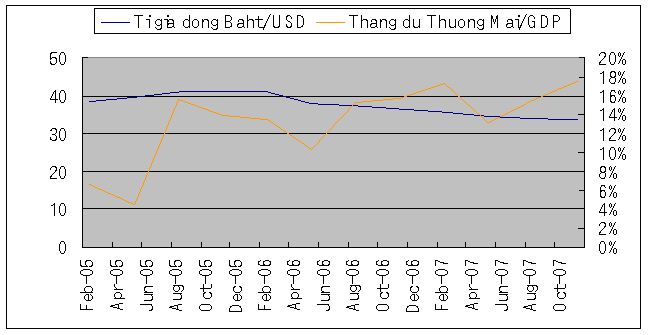

Những người khác có thể quan ngại về việc VNĐ tăng giá sẽ ảnh hưởng xấu đến cán cân thương mại của Việt Nam vốn đã ở tình trạng nhập siêu khá lớn. Trong ngắn hạn, hoàn toàn chưa có sự đồng thuận giữa các nhà Kinh tế về vấn đề này. Hơn nữa, trong ngắn hạn khi VNĐ tăng giá, chiều ngược của hiệu ứng đường cong J có thể có tác dụng làm giảm giá trị của thâm hụt thương mại danh nghĩa. Do vậy theo ý kiến của tác giả, không phải quá lo lắng về vấn đề này. Các nước trong khu vực như Thailand không phải không muốn duy trì tỷ giá thấp để nâng cao tính cạnh tranh của xuất khẩu nhưng trong bối cảnh kinh tế thế giới hiện nay cho phép nội tệ tăng giá so với USD là đối sách ưu việt hơn. Mặt khác, số liệu cho thấy mặc dù đồng Baht Thailand lên giá so với USD hơn 24% từ năm 2006 nhưng xuất khẩu của họ vẫn tăng và thặng dư thương mại thực của họ luôn ở mức hơn 10% GDP và thậm chí tăng ổn định từ năm 2006 đến nay (Hình 4, nguồn Datastream).

Hình 4: Tỉ giá đồng Baht Thái với USD theo trục bên trái và cán cân thương mại thực trên GDP theo trục bên phải. Lưu ý: Tỉ lệ Baht/GDP giảm nghĩa là đồng Baht tăng giá. |

Kinh tế Việt Nam là nền kinh tế nhỏ, mở, và đang phát triển do vậy ảnh hưởng từ tác động bên ngoài là không thể tránh khỏi khiến hoạch định và thực thi các chính sách vĩ mô là tương đối khó khăn. Chính vì vậy để điều hành hiệu quả cần chú trọng theo dõi tình hình kinh tế thế giới và khu vực để có những dự báo và điều chỉnh chính sách linh hoạt. Tác giả cũng thừa nhận những giải pháp như nâng cao chất lượng đầu tư, cải cách bộ máy điều hành vĩ mô là cần thiết nhưng đây là những giải pháp dài hạn có thể mất hàng năm để tiến hành. Chính sách tỷ giá linh hoạt vừa có tác dụng ngắn hạn vừa có tác động dài hạn do vậy chính là sự lựa chọn đúng đắn cho Việt Nam trong việc chống lạm phát hiện nay.

Chú thích:

(1) Trong kinh tế mở, Ngân Hàng Trung Ương không thể thực thi cùng lúc 3 mục tiêu: 1. Tự do tài khoản vốn, 2. Cố định tỷ giá, và 3. Chính sách tiền tệ độc lập.

(2). Những nhà nghiên cứu tại IMF phân loại mức độ Đô la hóa theo chỉ số: 0-3: Thấp, 4-8: Trung bình, 9-13: Cao, và 14-30: rất cao. Chỉ số Đô la hóa tại Việt Nam năm 2001 là 11.

(3) Xuất nhập khẩu phụ thuộc vào tỷ giá thực (real exchange rate) hơn là tỷ giá danh nghĩa nhưng theo nhiều nghiên cứu ở những nước đang phát triển giá cả nội địa quan hệ nội sinh với tỷ giá danh nghĩa do vậy có thể coi xuất nhập khẩu là hàm số của tỷ giá danh nghĩa.